Banco Master: aplicativo do Fundo Garantidor de Crédito (FGC) tem instabilidade no primeiro dia de pagamentos

Segundo o fundo, 800 mil investidores têm direito ao ressarcimento, no valor total de R$ 40,6 bilhões.

FGC diz que 150 mil credores do banco Master começam a receber garantias

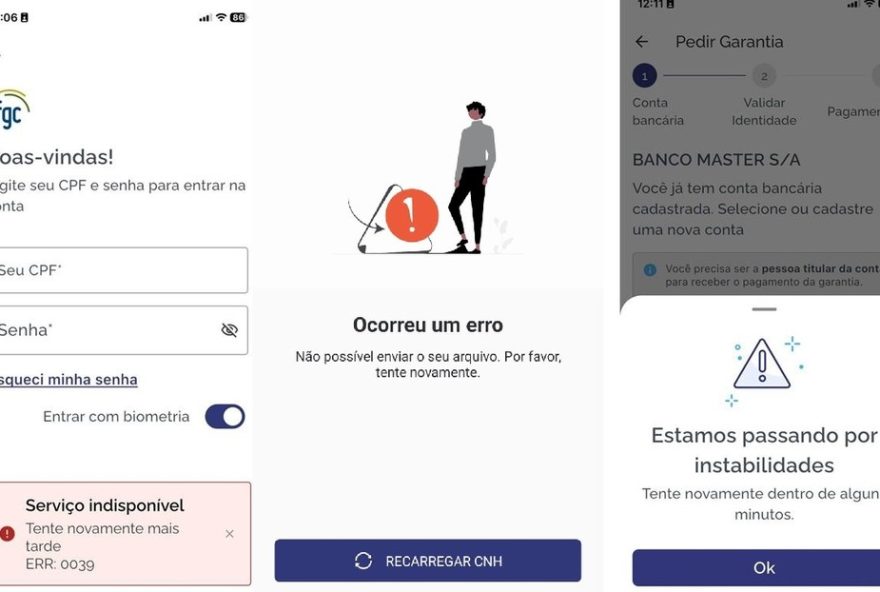

O aplicativo do Fundo Garantidor de Crédito (FGC) apresenta instabilidade nesta segunda-feira (19), primeiro dia de ressarcimento dos credores que compraram Certificados de Crédito Bancário (CDBs) do Banco Master.

Segundo o fundo, mais de 377 mil pedidos já haviam sido registrados desde o último sábado (17). Os pagamentos serão feitos à vista e em uma parcela única. Assim, se um investidor tem cerca de R$ 200 mil em CDBs do Master, por exemplo, ele receberá todo o montante em uma única parcela. Para empresas, o pedido deve ser feito pelo site do FGC na internet.

O Certificado de Depósito Bancário (CDB) é um investimento de renda fixa em que o investidor empresta dinheiro ao banco e recebe juros em troca. Essa remuneração pode ser pré-fixada (definida no momento da aplicação) ou pós-fixada (atrelada a indicadores como o CDI).

Procurado, o FGC não respondeu imediatamente a um pedido de posicionamento.

O fundo já apresentava instabilidade desde sábado, quando iniciou o prazo para credores pedirem ressarcimento por seus investimentos no Master.

Após a conclusão da solicitação, o credor receberá o pagamento em até dois dias úteis, em uma conta de sua titularidade, informou o Fundo Garantidor de Crédito.

Segundo o FGC, o número de credores da garantia, inicialmente estimado em 1,6 milhão, é da ordem de 800 mil. O valor total a ser pago em garantias será de R$ 40,6 bilhões, contra a estimativa inicial de R$ 41,3 bilhões.

O FGC informou que possui liquidez de R$ 125 bilhões, conforme dados de novembro de 2025.

FGC ALERTA PARA TENTATIVAS DE GOLPES

O FGC também alertou para possíveis tentativas de golpe envolvendo o pagamento de garantia. O órgão reforçou que os canais oficiais de atendimento e divulgação de informações são o app do FGC, telefone, email e redes sociais.

“O FGC não cobra nenhum tipo de taxa para efetuar o pagamento da garantia, não antecipa, não transfere créditos garantidos e não utiliza intermediários. Nenhum contato é feito por meio do WhatsApp ou SMS”, informou.

Segundo o presidente do FGC, Daniel Lima, é importante que as pessoas estejam atentas para não serem enganadas. “Infelizmente, esse é um problema que afeta todo o sistema financeiro, e o processo de pagamento de garantias pelo FGC também pode ser alvo de criminosos”, acrescentou.

QUEM ESTÁ PROTEGIDO PELO FGC?

Os saldos de correntistas e investidores são protegidos pelo Fundo Garantidor de Créditos (FGC) até R$ 250 mil por CPF ou CNPJ, por instituição. No caso dos investidores, a cobertura varia conforme o tipo de aplicação. Estão dentro das regras do FGC: CDB e Recibo de Depósito Bancário (RDB); Letra de Crédito Imobiliário (LCIs) e Letra de Crédito do Agronegócio (LCAs).

O FGC só atua em casos de intervenção ou liquidação de uma instituição financeira. A indenização considera o valor investido somado aos rendimentos acumulados até a data da liquidação, limitado ao teto de R$ 250 mil.

QUEM NÃO ESTÁ PROTEGIDO PELO FGC?

Não têm direito à cobertura do FGC os investidores que aplicaram em produtos sem garantia do fundo, como: Debêntures; Certificados de Recebíveis Imobiliários (CRIs); Certificados de Recebíveis do Agronegócio (CRAs); Fundos de investimento; Títulos emitidos fora do sistema de proteção.

Nesses casos, não há indenização automática: todo o valor investido entra integralmente na fila da liquidação e só poderá ser recuperado se houver recursos suficientes após o pagamento das obrigações prioritárias.

LIQUIDAÇÃO DO BANCO MASTER

A instituição de Daniel Vorcaro foi liquidada no dia 18 de dezembro de 2025 pelo Banco Central. A instituição já operava sob risco de falência por causa do alto custo de captação e da exposição a investimentos considerados arriscados, com juros muito acima do padrão de mercado. Tentativas de venda, como a proposta do Banco de Brasília (BRB), não avançaram. Todas foram interrompidas por questionamentos de órgãos de controle, falta de transparência, pressões políticas e menções ao Master em investigações.

O sinal de alerta no mercado ficou mais evidente quando o banco passou a oferecer produtos financeiros com remunerações muito acima do padrão. O principal deles eram os CDBs emitidos pela instituição.